Dans cette interview, Anne-Laure Delatte (CEPII) revient sur la notion de paradis fiscal. Elle souligne les coûts et les risques liés à l’existence de paradis fiscaux, compte tenu de leur poids dans les flux financiers mondiaux et dans l’activité des banques. Si la lutte contre les paradis fiscaux a connu des avancées indéniables ces dernières années, il reste encore beaucoup à faire selon l’économiste, en raison des multiples intérêts nationaux et privés qui entravent la coopération entre pays.

Cette ressource fait partie de notre dossier : CEPII – L’économie mondiale 2018.

Anne-Laure Delatte est directrice adjointe du CEPII, chargée de recherche au CNRS et membre du conseil du CAE. Elle a rédigé le chapitre III « Les paradis fiscaux, des paradis pas du tout artificiels », publié dans L’économie mondiale 2018 (CEPII, La Découverte, coll. Repères, septembre 2017).1. Comment définir la notion de paradis fiscal ?

Au-delà d’une fiscalité très attractive pour les entreprises ou les individus, trois grands critères sont retenus : i) une législation favorable au secret bancaire ou des affaires ; ii) des infrastructures en communication et technologies de l’information développées ; iii) une politique de communication active auprès des investisseurs en tant que centre financier offshore [Hines et Rice, 1994].

Le critère de bonne gouvernance peut aussi être retenu car il assure aux fonds logés dans les paradis fiscaux d’y être en sécurité : stabilité politique, efficacité du gouvernement, primauté du droit et contrôle de la corruption, faible niveau de criminalité.

Ainsi, certains pays à faible taux d’imposition, comme la Hongrie, ne sont pas pour autant des paradis fiscaux, car ils ne valident pas les autres critères et surtout celui de la bonne gouvernance.

► Liste des paradis fiscaux selon Hines et Rice [1994] et caractéristiques des 25 paradis fiscaux où opèrent les grandes banques européennes (taille, richesse, taux d’imposition, etc.) (Anne-Laure Delatte, conférence de présentation de L’économie mondiale 2018, Paris, CEPII, 6 septembre 2017).2. Quel est le poids des paradis fiscaux dans les flux financiers mondiaux et l’activité des banques ?

On ne peut pas répondre avec certitude à cette question faute de données exhaustives.

Grâce à diverses sources de données, Hampton et Christensen [2002] ont estimé que le montant total des dépôts dans les centres offshores s’élevait à 11 milliards de dollars en 1968 (0,5% du PIB mondial), 385 milliards de dollars en 1978, 1000 milliards de dollars au début des années 1990 et de 6000 milliards de dollars à la fin des années 1990 (20% du PIB mondial) [1]. Zucman [2013] calculait que 8% environ du patrimoine financier des ménages dans le monde en 2008 serait détenu dans les paradis fiscaux et que les trois quarts de ce patrimoine ne seraient pas déclarés.

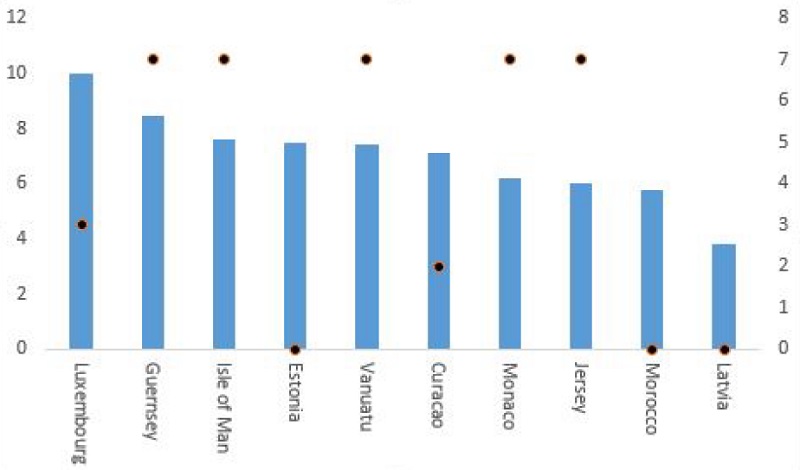

Enfin, l’accès inédit à des données bancaires depuis 2015 (voir plus bas question 4) a permis de révéler une activité intense des banques dans les paradis fiscaux [Bouvatier, Capelle-Blancard et Delatte, 2017]. Nous avons estimé, au moyen d’un modèle de gravité, qu’en moyenne les paradis fiscaux génèrent, grâce aux avantages qu’ils procurent, 2,5 fois plus d’activité bancaire que s’ils étaient des pays « normaux » (2,5 est une moyenne qui cache de l’hétérogénéité : par exemple, c’est 10 fois plus au Luxembourg, voir le graphique ci-dessous).

Classement des paradis fiscaux selon le surcroît d’activité bancaire qu’ils génèrent (Top 10)

Source : Bouvatier, Capelle-Blancard, Delatte, « Banks in Tax Havens: First Evidence based on Country-by-Country Reporting »,

CEPII Working Paper, n°2017-16, sept. 2017.

Note : Les données proviennent des rapports annuels d’activité des grandes banques européennes pour 2015 (reporting pays par pays). L’étude s’appuie également sur la liste des 41 paradis fiscaux identifiés par Hines and Rice [1994].

Lecture : Le chiffre d’affaires des filiales de banques localisées au Luxembourg est 10 fois plus grand que celui que prévoit le modèle économique de gravité standard (échelle de gauche) ; le Luxembourg est présent sur 3 des 11 listes de paradis fiscaux répertoriées (échelle de droite).3. Quels sont les effets et les risques de l’existence des paradis fiscaux pour nos économies ?

L’effet le plus direct est un manque à gagner pour l’Etat à cause de l’évasion fiscale. Des recettes fiscales manquantes amoindrissent la capacité des autorités à financer des biens publics comme l’éducation ou la sécurité. Ainsi, la part des revenus fiscaux des banques qui échappe à l’imposition grâce aux paradis fiscaux se situe dans une fourchette de 4 à 20% selon les hypothèses retenues.

On soupçonne que les paradis fiscaux peuvent aussi servir de paradis réglementaires, c’est-à-dire qu’ils permettent aux acteurs financiers d’échapper à la réglementation. Nous trouvons, dans l’étude déjà mentionnée [Bouvatier et al., 2017], que les juridictions offrant une réglementation bancaire moins contraignante attirent plus de filiales bancaires. Si c’est bien le cas, cela met en danger la stabilité financière internationale. 4. Quelles ont été les avancées récentes en matière de lutte contre les paradis fiscaux, en particulier au niveau européen ?

En décembre 2012, sous la pression de la société civile, suite à la crise financière internationale, le G20 réuni au Mexique donnait son soutien à l’OCDE et à son plan BEPS concernant l’érosion de la base d’imposition et le transfert de bénéfices des multinationales [2]. Le programme consiste en une série de 15 actions précises reposant sur une coopération multilatérale entre gouvernements, afin que l’impôt soit collecté à l’endroit où l’activité économique des multinationales a vraiment lieu.

Cette initiative a permis des avancées concrètes : la priorité a été mise sur la transparence et le partage des données, nerf de la guerre contre l’évasion fiscale. Une directive européenne a ainsi rendu obligatoire, depuis 2015, la publication par les grandes banques européennes d’un rapport annuel d’activité par pays (reporting pays par pays) qui renseigne sur le nombre de filiales, d’employés et le chiffre d’affaires de chaque filiale des banques européennes [3].5. Comment pourrait-on combattre efficacement ces zones d’opacité financière et réglementaire ?

La connaissance avance grâce à l’accès à de nouvelles données, favorisé par un agenda pressant sur l’exigence de transparence. Il reste pourtant beaucoup à faire. Le secteur bancaire européen est pour le moment le seul secteur obligé de rendre ses comptes publics. Or, si les banques jouent un rôle essentiel dans les paradis fiscaux, c’est essentiellement en tant qu’intermédiaires des entreprises multinationales. Il faut donc que l’exigence de transparence s’applique également aux secteurs non financiers.

Une mesure efficace consisterait à taxer les bénéfices des multinationales là où ils sont réalisés et non là où ils sont déclarés et où la fiscalité est plus avantageuse. C’est le principe de l’assiette commune consolidée pour l’impôt sur les sociétés qui a été proposé par la Commission européenne pour les sociétés ayant des activités dans différents pays de l’Union européenne. Cependant, il existe des obstacles au sein de l’UE liés à la résistance des pays offrant les taux d’imposition les plus bas.

Propos recueillis par Anne Châteauneuf-Malclès.

Références bibliographiques :

Hines J.R. et Rice E.M. [1994], « Fiscal paradise : foreign tax havens and American business », Quartely Journal of Economics, février, 109(1), p.149-182.

Christensen J. et Hampton M.P. [2002], « Offshore pariahs ? Small island economies, tax havens, and the re-configuration of global finance », World Development, 30(9), p.1657-1673.

Zucman G. [2013], La richesse cachée des nations. Enquête sur les paradis fiscaux, Seuil, La République des idées.

Bouvatier V., Capelle-Blancard G. et Delatte A.L. [2017], « Banks in Tax Havens: First Evidence based on Country-by-Country Reporting », Rapport pour la Commission européenne, Bruxelles, juillet 2017. Egalement publié par le CEPII : CEPII Working Paper n°2017-16, sept. 2017.

Pour aller plus loin

Anne-Laure Delatte, « Les paradis fiscaux, des paradis pas du tout artificiels », in L’économie mondiale 2018, La Découverte, coll. Repères, septembre 2017.

Quelle est la contribution des banques européennes à l’évasion fiscale ?, Blog du CEPII, octobre 2018.

Christian Chavagneux et Ronen Palan, Les paradis fiscaux, La Découverte, coll. Repères, 2017 (4e édition).

Manon Aubry, Thomas Dauphin, « Banques en exil : comment les grandes banques européennes profitent des paradis fiscaux », Rapport d’Oxfam International, mars 2017. Ce rapport de l’ONG Oxfam constitue la première analyse en profondeur des informations « pays par pays » que doivent fournir depuis 2015 toutes les banques installées dans l’Union européenne. Il révèle l’ampleur du recours aux paradis fiscaux par les 20 plus grandes banques européennes. Celles-ci ont déclaré 25 milliards d’euros de bénéfices dans les paradis fiscaux en 2015, soit un quart de leurs bénéfices totaux, alors que les paradis fiscaux représentaient seulement 12% de leur chiffre d’affaires global et 7% du nombre de leurs employés.

A noter : la base de données du CEPII issue des rapports annuels d’activité pays par pays des 100 plus grandes banques européennes sera en accès libre en 2018.

Notes

[1] Places offshore et paradis fiscaux ne sont pas tout à fait équivalents : toutes les places offshore ne sont pas des paradis fiscaux et inversement. Les centres financiers offshore sont des places financières qui attirent les capitaux étrangers grâce à des infrastructures financières très développées et qui réalisent l’essentiel de leurs activités avec des non-résidents, comme la City à Londres.

[2] «L’érosion de la base d’imposition et le transfert de bénéfices (BEPS) fait référence aux stratégies de planification fiscale qui exploitent les failles et les différences dans les règles fiscales en vue de faire «disparaître» des bénéfices à des fins fiscales ou de les transférer dans des pays ou territoires où l’entreprise n’exerce guère d’activité réelle. Le cadre inclusif rassemble plus de 100 pays et juridictions qui travaillent en collaboration pour mettre en œuvre les mesures BEPS et lutter contre l’érosion de la base fiscale et les transferts de bénéfices» (source : OCDE).

[3] «Depuis 2015, en raison de l’entrée en vigueur de la Directive européenne de 2013 sur les exigences de fonds propres (CRDIV), les banques européennes sont dans l’obligation de publier de nouvelles informations sur leurs activités dans chaque pays d’implantation. Ces données comprennent une liste des principales filiales et activités auxquelles elles participent ; le chiffre d’affaires ; le résultat avant impôt (bénéfices) ; le nombre de salariés en équivalent temps plein ; les impôts sur le résultat ; les subventions publiques perçues. Ce nouvel ensemble de données publiques offre des indications sur les activités et les profils financiers des banques dans les pays où elles sont présentes» (source : « Banques en exil : comment les grandes banques européennes profitent des paradis fiscaux », Rapport d’Oxfam International).